En Costa Rica es una novedad, pero el Impuesto al Valor Agregado (IVA) ya tiene su historia en otros países latinoamericanos y europeos, con la gran diferencia que, mientras en la Unión Europea el Impuesto sobre la Renta pesa más que el IVA como porcentaje del Producto Interno Bruto (PIB) −el valor de lo producido en un país durante un año−, en América Latina es al revés.

Aquí son mayores los impuestos llamados regresivos, es decir, cuyo monto es pagado por todas las personas, sin considerar si tienen mucha o poca riqueza. Por algo este es el continente más desigual del mundo.

A diferencia del actual Impuesto de Ventas, que recae únicamente sobre los productos que se transan, el IVA tiene la característica de gravar también los servicios que venden las personas profesionales y técnicas.

Como explica Fernando Rodríguez, viceministro de Ingresos, mientras que los servicios son una actividad cada vez más grande en la economía costarricense, sus transacciones hoy quedan fuera del cobro del Impuesto de Ventas.

“El impuesto vigente ya es un IVA en un 75%, pero el 25% faltante lo componen precisamente los servicios, que hoy no pagan ese impuesto”, agregó.

Por eso, la Contraloría General de la República ha estimado que la caída en la recaudación del Impuesto sobre las Ventas se debe al crecimiento de los servicios, que hoy representan entre un 40% y un 50% del PIB.

Esa es una de las dos características del IVA que lo hacen atractivo para la mayoría de las fuerzas políticas que discutirán el proyecto presentado por el Gobierno a la Asamblea Legislativa: quienes trabajan de manera privada en medicina, contaduría, ingeniería, topografía, se sumarán a la cadena de cobro del impuesto de ventas a las personas consumidoras.

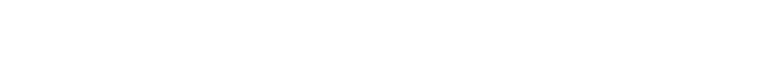

La segunda característica que suscita apoyo para la introducción de este impuesto es que evadir su pago se vuelve más difícil. A diferencia de como sucede a veces en la actualidad con el Impuesto de Ventas, a estas personas no les convendrá no entregar facturas y quedarse con el dinero de Hacienda, pues esas facturas les permitirán descontar el IVA que a su vez pagaron al comprar los insumos que utilizaron para vender sus servicios (ver la infografía “Cómo funciona el IVA”).

Sin embargo, al ser un impuesto regresivo y no equitativo o progresivo, no hay duda alguna de que el golpe al bolsillo lo sentirá la gran mayoría de quienes consumen bienes y servicios. Especialmente porque el plan de Hacienda es no solo introducir el IVA, sino subirlo del 13% actual al 14% en el 2016 y al 15% en el 2017, algo para lo cual conseguir el consenso político en la Asamblea Legislativa es más difícil (ver: “La incertidumbre nos está matando”).

El Ministerio de Hacienda calculó que, con el IVA, en el mejor de los casos, la pobreza total subiría en 1,4%. Para evitar esto, creó una versión a la tica de cómo devolver el impuesto pagado por los hogares más pobres y a los que están en riesgo de caer en la pobreza.

No obstante, el proceso de definición del perfil de estos hogares, la depuración de las bases de datos y la puesta en marcha del proceso de devolución del IVA, tomará dos años en estar lista. Por eso, durante ese período, Hacienda mantendrá vigentes, y ampliará, las exoneraciones actuales al Impuesto de Ventas, que están establecidas en la Canasta Básica Tributaria.

Por ejemplo, con excepción de los pagos del IVA por hospitalización y cirugía en centros particulares, el impuesto por los demás servicios de medicina privada se devolverá siempre que el costo haya sido abonado con tarjeta de débito o de crédito. Esto está “amarrado”, paralelamente, con el proyecto de ley para combatir el fraude fiscal que también está pendiente de aprobación en la Asamblea, y que obliga a las personas profesionales del sector privado a tener datáfono o algún medio de pago electrónico (ver “Exoneraciones y novedades”).

Devolver el IVA

Para definir cuáles son los hogares en situación de pobreza y los que están en peligro de caer en ella −con el fin de devolverles el impuesto pagado−, se les clasifica en 10 grupos llamados deciles, según sus niveles de ingreso. Los hogares pobres y vulnerables se encuentran en los deciles 1 a 4, que hoy están compuestos por unas 2.177.698 de personas y que recibirían un monto promedio de ¢42.914,75 mensual por hogar.

Pero, corresponderá al Instituto Nacional de Estadística y Censos (INEC) −mediante sus encuestas de Ingresos y Gastos (que se realiza cada 10 años) y Nacional de Hogares (que se realiza anualmente)− definir los perfiles respectivos y los promedios de consumo de los hogares.

Esta información se cruzará con la del Sistema Nacional de Identificación y Registro Único de Beneficiarios (Sinirube), del Instituto Mixto de Ayuda Social (IMAS). Corresponderá a la Tesorería Nacional girar los fondos por devolver a la jefa o al jefe de cada hogar en condición de pobreza o vulnerabilidad a una cuenta bancaria en un banco público, como se hace hoy con los 160.000 funcionarios del Gobierno Central. La jefa o el jefe del hogar se presentará con su cédula al banco y podrá retirar el dinero (ver la infografía: “Cómo se devolverá el IVA a los pobres”).

“Por eso tardará dos años. Se está haciendo un proceso de bancarización como ya se usa para transferir los montos del Fondo Nacional de Becas para la Educación (Fonabe), que usa cuentas del Banco Nacional”, dijo Rodríguez.

El proyecto para crear el IVA y el proyecto de Reforma al Impuesto sobre la Renta son dos de los pilares de la reforma tributaria con la que el Gobierno busca reducir el déficit fiscal de 5,9% del PIB. De aprobarse solo el del IVA, Hacienda calcula que podrá restar 1,33% a ese faltante.

Fernando Rodríguez, viceministro de Ingresos:“La incertidumbre nos está matando”

¿Hay ambiente político en la Asamblea Legislativa para que pasen los proyectos de reforma tributaria?

−El de Lucha contra el Contrabando ya prácticamente está afuera. Se votó por unanimidad. En el de Lucha contra el Fraude Fiscal hicimos un esfuerzo muy importante de discusión con un grupo tal vez pequeño de diputados, con el que llegamos a algunos acuerdos. Otros diputados nos han reclamado que no hemos conversado con ellos. Hemos empezado ese proceso. Tuvimos una conversación con don José Ramírez, del Frente Amplio. También nos reunimos con la Unidad. Estuvimos hablando con don Avelino Esquivel y allí seguimos con las reuniones. Buscamos ir creando consenso, acuerdos, alrededor del proyecto. Nos preocupan los tiempos y el procedimiento porque, como el presupuesto desplaza todos los proyectos, o por lo menos los deja en un segundo sitio, entonces es difícil avanzar. Pero seguiremos insistiendo con el de lucha contra el fraude a ver qué pasa, y el de Renta. Nosotros sabíamos que iba a entrar, que iba llevar ese procedimiento administrativo y que luego iba pasar a un proceso de hibernación por un par de meses, mientras se discutía el presupuesto. Eso nos da la oportunidad de conversar, explicar nuestra propuesta, buscar entendimientos, acuerdos para aprobarlo rápidamente. Pero tampoco estamos esperando que camine en estos dos meses.

Para ustedes ¿cuál es el tiempo límite para que estos proyectos se aprueben?

−Sería el mes de marzo o abril del año entrante.

Pero los impuestos siempre son impopulares y la oposición a los impuestos siempre es una buena bandera electoral…

−Creo en realidad que la discusión no ha estado en contra de los impuestos, sino del papel que tal vez tiene el proceso de la reforma fiscal en un sentido más amplio. Por ejemplo, que no se quiera discutir sobre impuestos si no se habla también de recortes del gasto. En materia de gasto sí hay discusiones en las que no hay todavía líneas claras para definir un camino. Nosotros hemos propuesto nuestros proyectos sobre pensiones, sobre transferencias por Caja Única y los diputados están discutiendo. Esperaríamos que los diputados lleguen rápido a acuerdos. Está el proyecto de Exoneraciones que se está discutiendo también. Pero, creo que no se está usando, como en algún momento, el tema de los impuestos con una finalidad política, porque los partidos todos saben que estamos en un punto en que, de no solucionarse el tema fiscal, la situación del país va a empeorar muy rápidamente y el próximo gobierno que asumiría en el 2018 recibiría el país en una situación de crisis muy complicada, y creo que ningún partido está dispuesto a llegar a ese extremo, además de que la misma historia individualiza responsabilidades en algún momento y ya hay sectores que tradicionalmente se han opuesto a los impuestos −como el mismo sector privado− que empiezan a sentirse afectados.

Si la posición en la Asamblea fuera aprobar la creación del IVA pero no subirlo ¿ustedes lo aceptarían?

−El problema es que las cuentas no nos dan. Para poder lograr estabilidad en materia fiscal y solucionar la situación debemos llegar al 15%. Considerando que ya ha transcurrido el 2015 sin ningún ajuste, para el 2017 ya necesitaríamos tener ese aumento al 15%. Lo que hay que hacer es avanzar para aprobar esto. Los ajustes posteriores vendrán, y lo importante también es que se envíen señales. A mí me preocupa, por ejemplo, que la gente no quiera tomar decisiones de inversión, tanto empresarios como personas individuales, por ejemplo, para comprar una casa o un carro, porque si bien las tasas de interés ahora están bajas, no saben cómo va a estar el tema fiscal, y que las tasas puedan subir. Ese tipo de incertidumbre nos está matando en este país y los empresarios no invierten, no se crean proyectos grandes de infraestructura, ni privados ni públicos, no se crea empleo. Lo importante es que sea contundente la señal desde la Asamblea y así se diga que la solución al problema está.

Aparte del Movimiento Libertario ¿ustedes han recibido presión para que se transe la aprobación de los proyectos de IVA y de Renta a cambio de algún proyecto sobre el empleo público?

-Sí. Los diputados lo han manifestado. No sé si son mayoría. Nosotros no hemos puesto eso sobre la mesa.

Exoneraciones y novedades

El proyecto del Gobierno también incluye las siguientes exoneraciones al IVA:

- Las ventas e importaciones de ciertos bienes esenciales para la alimentación de la familia costarricense, como hortalizas, leguminosas, arroz, pan, leche y tortillas, entre otros.

- Insumos necesarios para su elaboración, como trigo, frijol de soya, sorgo, la fruta y la almendra de palma aceitera.

- Insumos agropecuarios y de pesca, definirán conjuntamente los ministerios de Agricultura y Ganadería y Hacienda.

- Las comisiones por servicios e intereses de préstamos y créditos de las entidades financieras reguladas y supervisadas.

- Los servicios de educación privada; la venta o importación de sillas de ruedas y similares; equipo ortopédico y prótesis en general; equipos usados por personas con problemas auditivos; equipos de rehabilitación y educación especial, incluidas las ayudas técnicas y los servicios de apoyo para personas con discapacidad.

- Los alquileres inferiores a un salario base (¢403.400); y el consumo básico de energía eléctrica inferior a 250 Kw/h y de agua cuando sea inferior a 30 metros cúbicos. En ambos casos esas cifras corresponden al consumo promedio de los hogares del país.

Las novedades que incluye el IVA son:

- Establece una tarifa reducida del 5% para la compra de empaque, embalaje y la materia prima para producirlos; y para la maquinaria y equipo que no se encuentren exentos del IVA y se usen para producir los bienes exentos.

- Tendrán tarifa reducida los libros con independencia de su formato; los servicios utilizados para elaborar productos agropecuarios, agroindustriales, acuícolas y pesca no deportiva; de siembra, cosecha, recolección, fumigación, fertilización, control mecánico y químico de malezas; transporte; clasificación de productos; arrendamiento de terrenos; acopio, almacenamiento y comercialización de los productos citados; las comisiones pagadas a los operadores de pensiones y la compra de boletos o pasajes aéreos cuyo origen de ruta sea Costa Rica.

- Se aumenta el impuesto pagado sobre la transferencia de vehículos automotores, aeronaves y embarcaciones usadas, a un cinco por ciento (5%) y el traspaso de bienes inmuebles a un 3%.

(Fuente: Ministerio de Hacienda).

0 comments